Desde que asumió el poder, el Gobierno de Mauricio Macri apostó fuerte a la inclusión financiera como una receta para mejorar la vida de los pobres, los jóvenes y las mujeres.

Inclusión financiera como política pública. El concepto ingresó de manera explícita en la agenda pública con la llegada de Macri a la Casa Rosada, pero la inestabilidad económica del país hizo que los avances sean difíciles. Macri le dio prioridad y apostó al rol que puedan tener las nuevas tecnologías y aplicaciones como Mercado Pago, billeteras virtuales como Ualá y bancos digitales como Brubank, para que más argentinos tengan acceso a métodos de pago modernos, seguros e inclusivos. Un ejemplo del enorme potencial es que más del 50% de usuarios de una billetera digital tiene menos de 30 años.

El gobierno quiere que se convierta en política de Estado. La Casa Rosada lo hizo oficial hace unas semanas cuando publicó la Estrategia Nacional de Inclusión Financiera (ENIF). Pero la publicación del documento paso prácticamente desapercibida ya que ocurrió en medio de la crisis financiera que estalló después de las PASO.

El equipo económico está convencido de que abrir un banco en una villa, mejorar el acceso al crédito y potenciar el uso de medios de pagos digitales es clave para la inclusión social de los marginados, personas con empleos informales, migrantes y refugiados. El documento ve a la inclusión financiera como una herramienta para “contribuir al desarrollo social y al crecimiento económico del país y reducir la vulnerabilidad económica de los individuos y las empresas”.

Los objetivos específicos del Gobierno son:

- Completar y mejorar el acceso a cuentas de ahorro, crédito, medios de pago electrónicos, y seguros.

- Mejorar las capacidades financieras de la población y la protección al usuario.

- Potenciar el uso de cuentas de ahorro, medios de pago electrónicos, y otros servicios financieros, como portal de entrada al sistema financiero.

Desde el sector financiero ven la publicación del documento como un paso muy positivo. “Como país necesitamos una política de inclusión”, dice el fundador de Ualá, Pierpaolo Barbieri. Un ejecutivo de uno de los bancos digitales que más crece en Argentina concuerda con Barbieri, pero dice que al documento le faltó dejar claro que desde el Banco Central van a forzar la interoperabilidad para los bancos que están reacios a hacerlo. Y hace hincapié en que a pesar de los avances, todavía no tenemos plena interoperabilidad entre billeteras virtuales para pagos con cualquier código QR y entre CVU-CBU de todas las Fintech y los bancos.

La letra chica. Cabe mencionar que en el documento que publicó el Gobierno no hay detalles de los planes de implementación de la estrategia y las líneas de acción no están determinadas específicamente. A eso hay que agregarle la incertidumbre acerca si de repetirse los resultados de las PASO, el gobierno de Alberto Fernández continuaría implementando la estrategia.

Los desafíos

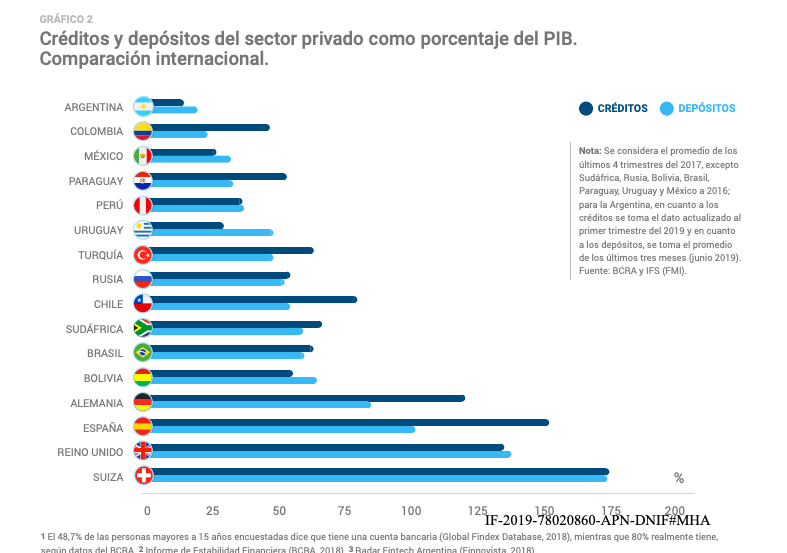

En los últimos años hubo un avance considerable en el acceso de servicios financieros. Por ejemplo, en los últimos dos años hubo un crecimiento del 24% en la población que tiene una cuenta bancaria. Las cifras del Banco Central muestran que el 80% de los argentinos tiene algún tipo de cuenta asociada, pero las del Banco Mundial revelan que solo la mitad de los argentinos está bancarizados. Y entre los más pobres, solo la quinta parte. Ambas cifras están por debajo de nuestros vecinos en la región y el promedio internacional. Lo mismo cuando se miden los créditos y depósitos bancarios como porcentaje del PBI.

La inclusión financiera está aumentando a nivel mundial, acelerada por los teléfonos celulares e Internet, pero los logros han sido dispares de un país a otro. El último informe del Banco Mundial dice que a nivel global, el 69% de los adultos hoy tiene al menos una cuenta en un banco o un proveedor de dinero móvil, lo que constituye un paso crucial para escapar de la pobreza.

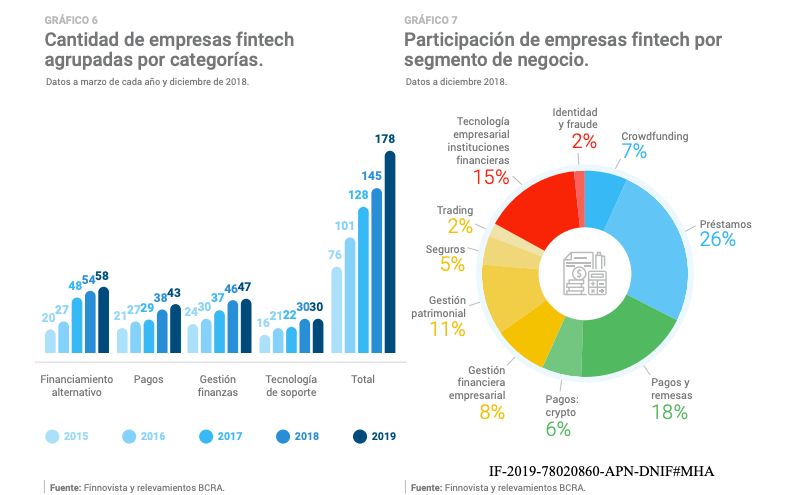

En la Argentina, en el mercado financiero han aparecido nuevos jugadores con fuerte componente tecnológico y que le están compitiendo a la banca. A marzo de 2019 había 178 fintechs operando el mercado. De estas, el 26% ofrecen servicios de préstamos y el 18% de

pagos y remesas.

Los banco son vulnerables ya que no han mostrado interés en atender a segmentos de menores ingresos. Además tienen una estructura regulatoria y costos que los hacen menos competitivos. En el documento, el Gobierno hace críticas veladas a la banca: “La limitada profundidad del sistema financiero, en combinación con barreras a la competencia, conspira contra los incentivos para los oferentes de servicios financieros a innovar, tomar riesgos y buscar nichos en estos segmentos”.

En la ENIF, el Gobierno dice que para impulsar la inclusión financiera es clave fomentar la competencia, innovación y transparencia. Y el documento hace hincapié en que hay que priorizar medidas tendientes a reducir costos y ganar eficiencia.

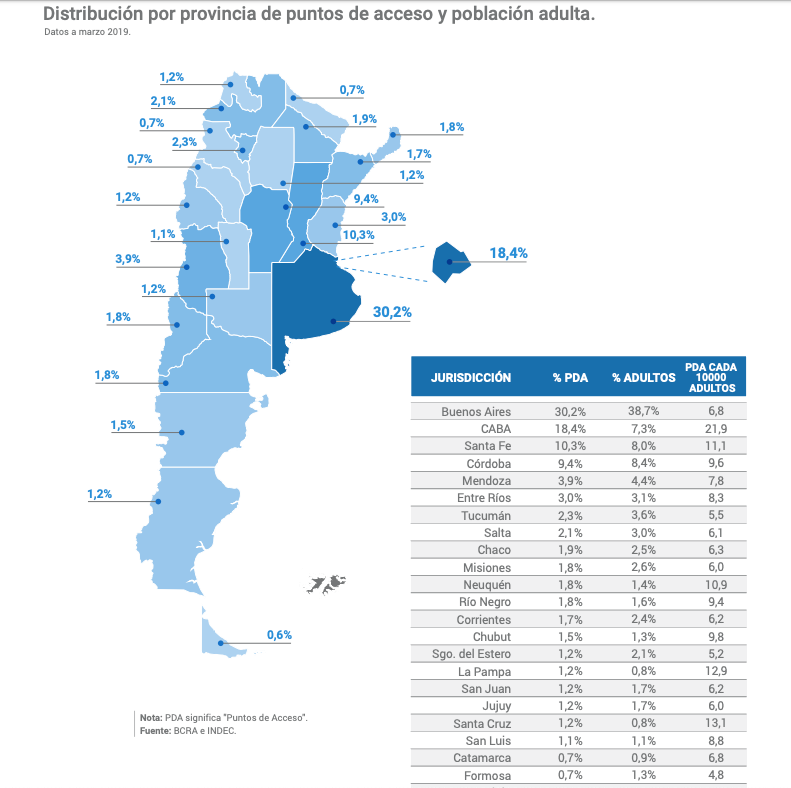

A marzo de 2019, el sistema financiero tenía 29.228 puntos de acceso, de los cuales aproximadamente 57,3% correspondía a cajeros automáticos, 24,2% a terminales de autoservicio, 18,0% a sucursales y 0,4% a sucursales móviles. Sin embargo, casi el 70% de estos puntos de acceso se encuentran ubicados en la Ciudad de Buenos Aires y las provincias de Buenos Aires, Santa Fe y Córdoba. Y en general, su ubicación tiende a concentrarse en zonas de mayor nivel socioeconómico. O sea poco acceso para los más pobres.

El Gobierno está convencido de que el boom de medios de pago electrónicos alternativos para realizar y recibir pagos (por ejemplo, billeteras electrónicas) podría aliviar la falta de capilaridad de puntos de acceso. Y es por eso que ven como fundamental mejorar la infraestructura digital. El acceso a Internet por parte de los hogares dista de ser universal, con más de cuatro de cada diez hogares sin acceso.

Falta de acceso al crédito. Los instrumentos de financiamiento más comunes para los argentinos son las tarjetas de crédito, seguidas de los préstamos personales. El documento del Gobierno dice que esto demuestra que hay poca profundidad desde el punto de vista del tipo de financiamiento disponible. Y recomienda desarrollar el acceso al financiamiento, por ejemplo, para la vivienda.

Beneficios para la economía. El informe dice que el mayor acceso al crédito y la inclusión financiera puede contribuir al crecimiento económico y al desarrollo social del país. Además, mejorar las posibilidades de ahorro a largo plazo de la población y su acceso a bienes y a la vivienda aumentaría los niveles de inversión y productividad de las empresas.

- La inclusión financiera reduce la vulnerabilidad económica de las personas y empresas, “al permitirles afrontar situaciones de emergencia económica mediante el uso de productos de ahorro, crédito y seguros. De esta manera, la inclusión financiera puede contribuir a la reducción de la pobreza”.

- Transacciones más prácticas. El Gobierno resalta que una mayor inclusión financiera permite a la población realizar sus pagos, cobros y demás transacciones de forma más fácil y segura. Eso permite reducir riesgos (ofreciendo una alternativa al dinero en efectivo) y costos de transacción.

El Gobierno dice que a través de la ENIF, “busca promover el acceso y uso, responsable y sostenible, de servicios financieros en el territorio argentino”. Y define la inclusión financiera como el “acceso universal a una oferta integral de servicios financieros, que resulten útiles para satisfacer sus necesidades; y que, por lo tanto, se usen activamente y sean provistos de manera sostenible y responsable”.