Nubes en el 2022

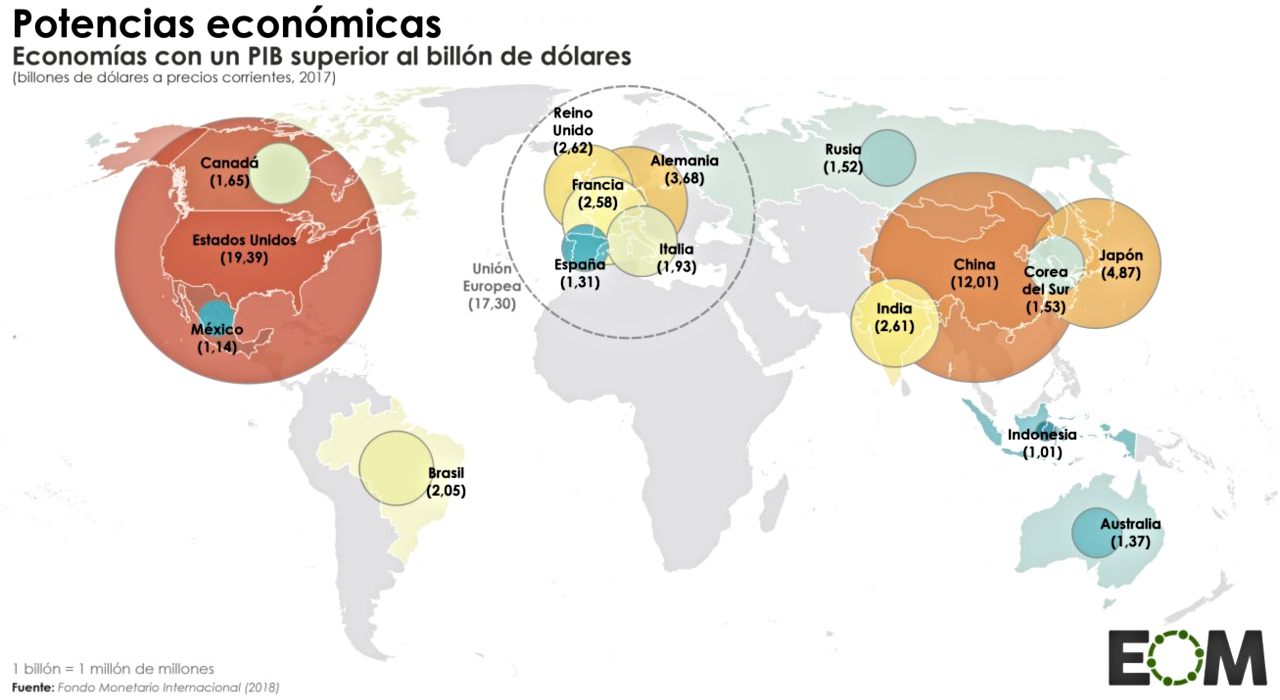

Aunque a las principales economías y mercados les fue bien en 2021 a pesar de todas las incertidumbres que rodean a las nuevas variantes del coronavirus, 2022 traerá nuevos desafíos. Además del cambio de los bancos centrales hacia la normalización de las políticas, los riesgos geopolíticos y sistémicos se están multiplicando.